¿El mercado de bonos se equivoca sobre la inflación?

(Marketwatch.com) ¿El mercado de bonos se equivoca sobre la inflación?. Por ahora, el mercado de bonos del gobierno de EE. UU. Parece estar de acuerdo con la opinión de la Reserva Federal de que la inflación permanecerá en gran medida bajo control, incluso después de unos meses de lecturas asombrosas. Debajo de la superficie relativamente optimista, sin embargo, hay un trasfondo de preocupación.

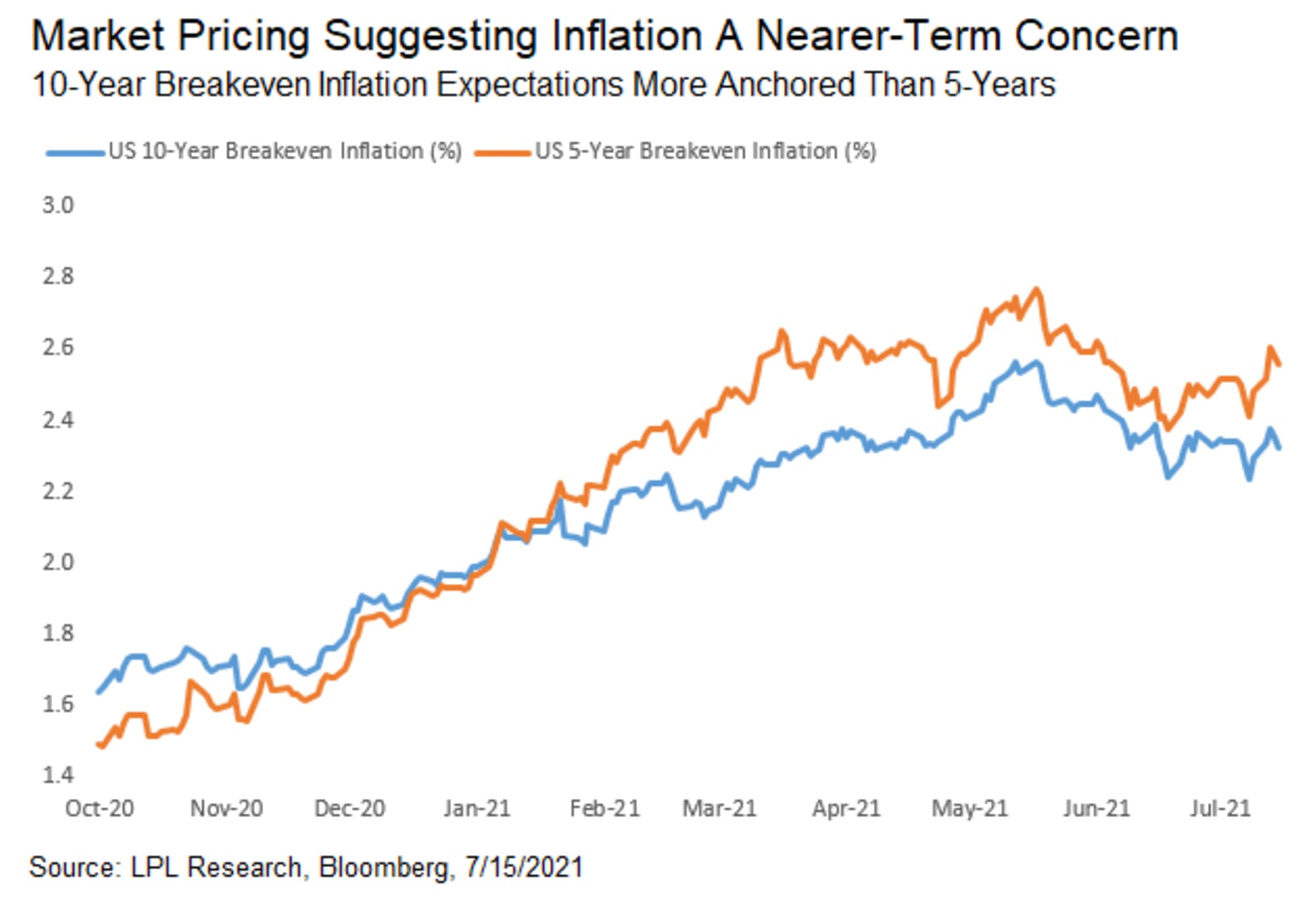

La preocupación es que los rendimientos de los bonos del Tesoro a 10 años TMUBMUSD10Y, 1.293% , que actualmente rondan el 1.30%, junto con las tasas de equilibrio que implican expectativas de ganancias anuales de precios de aproximadamente 2.3% durante la próxima década, están subestimando los riesgos de un período prolongado de aumento de precios en EE. UU. inflación.

Y si esos riesgos se concretan, elevando los rendimientos a largo plazo e inclinando la curva de rendimiento como en el primer trimestre, “eso puede conducir a la volatilidad en todas las clases de activos” a medida que los bonos se liquidan, los diferenciales crediticios se amplían y las acciones caen, dijo el gerente de cartera Scott Ruesterholz de Insight Investment, que administra más de $ 1 billón.

Los comentarios recientes de inversionistas prominentes como Larry Fink de BlackRock Inc. y Jeffrey Gundlach de DoubleLine Capital solo sirven para subrayar la preocupación de que el mercado esté siendo demasiado complaciente.

Dos meses consecutivos de aumento del índice de precios al consumidor de Estados Unidos en o por encima del 5%, han desconcertado a partes de los mercados financieros. Y el cuestionamiento puntual de los legisladores durante el testimonio semestral del presidente de la Fed, Jerome Powell, ante el Congreso durante la semana pasada puede haber aumentado los temores de que el banco central pueda estar juzgando mal la persistencia de las presiones sobre los precios desatadas por la pandemia, incluso cuando el presidente reconoció “un shock pasando por el sistema asociado a la reapertura de la economía ”.

Más dudas

“Definitivamente existe el riesgo de que el mercado se equivoque aquí”, dijo Mark Heppenstall, director de inversiones de Penn Mutual Asset Management, que gestiona 33.000 millones de dólares desde Horsham, Pensilvania. El CIO ve la posibilidad de que aparezcan lecturas de precios al consumidor. entre el 3% y el 4% durante los próximos seis meses, ya que el producto interno bruto, o PIB, alcanza entre el 7% y el 8% para el año, lo que hace que el Tesoro a 10 años vuelva a situarse en el 2%. Si se produce una inflación más alta y un crecimiento económico más lento, por otro lado, eso podría crear “una dinámica de tira y afloja en las tasas que deje al mercado de bonos más para lidiar”.

Hay mucho en juego en las perspectivas de los inversores en bonos durante el resto de 2021. La renta fija es la más afectada de todas las clases de activos por una inflación más alta, que erosiona el valor fijo de los bonos, y algunos inversores no pueden hacer frente a las pérdidas por largo. “Habrá algo de estrés en otros mercados de activos”, dijo Heppenstall en una entrevista telefónica. “Pero para los inversores en bonos a largo plazo, podría ser un viaje doloroso”.

Se avecina otra confabulación de la Fed

Los inversores están mirando en gran medida más allá de los informes económicos de EE. UU. Previstos para la próxima semana, que incluyen datos relacionados con la vivienda el lunes y martes; solicitudes semanales de desempleo el jueves; e índices de gerentes de compras mensuales para manufactura y servicios el viernes. En cambio, se centran en la reunión de la Fed del 27 al 28 de julio en Washington, donde es probable que los responsables políticos continúen sus discusiones sobre la reducción gradual de las compras de bonos mientras adoptan lo que Powell llama una mentalidad más “humilde” sobre la inflación.

Los funcionarios de la Fed estarán en un período tradicional de bloqueo para los discursos en la próxima semana, antes de esa reunión.

Pronóstico de inflación

Mientras tanto, varios pronosticadores ya se están preparando para meses de lecturas de precios elevados muy por encima del objetivo del 2% de la Fed. Los economistas de Fannie Mae pronostican que los precios al consumidor se mantendrán en torno al 5% interanual hasta fines de 2021. Los de Barclays Plc esperan que el IPC general se ubique en un 6% interanual en diciembre, mientras que Wells Fargo & Co. espera una tasa del 4% para todo el año, lo que significa que las lecturas deberían seguir siendo de alrededor del 5% hasta finales de diciembre.

Ruesterholz, de Insight Investment, prevé que la probabilidad de que la inflación continúe por encima del 3% hasta el segundo trimestre del próximo año en medio del fuerte crecimiento económico de EE. UU., Antes de volver a caer al 2,25% al 2,5% para fines de 2022. la reapertura de hoteles, el aumento de los viajes de los consumidores y las ventas de automóviles usados deberían disiparse en última instancia, mientras que las cadenas de suministro interrumpidas probablemente se “repararán por sí mismas”, dice el gerente de cartera con sede en Nueva York.

Ruesterholz dice que Insight está invirtiendo en “activos de alto rendimiento sensibles al crecimiento” que tienen una calidad crediticia más baja y en obligaciones de préstamos garantizados, o CLO, y que considera que los valores del Tesoro protegidos contra la inflación, o TIPS, son una forma “interesante” para jugar un escenario de mayor inflación.

“Tenemos que ser conscientes de que las fuerzas que mantienen la inflación elevada han sido mucho más fuertes de lo previsto, y corremos el riesgo de que cuanto más tiempo suceda, es más probable que la inflación se desangre en otras categorías, la psicología de los inversores y las expectativas”, dice. .

La perspectiva de la renta variable

La semana pasada, el índice compuesto Nasdaq COMP, -0,80% terminó la semana a la baja por primera vez en aproximadamente un mes y el índice Russell 2000 de pequeña capitalización RUT, -1,24% cayó más del 4,5%, marcando su peor semana desde el 30 de octubre. y su tercer descenso semanal consecutivo.

En otras palabras, en términos absolutos, ni las acciones de crecimiento, destacadas en el Nasdaq cargado de tecnología, ni el sector de valor, reflejado en el Russell, están obteniendo buenos resultados en julio.

¿Qué esta trabajando? Los más grandes de los grandes están superando, hasta ahora, con el índice compuesto Nasdaq COMP, un -0,80% por encima de un 1,2% en el mes. Esa dinámica también está ayudando al S&P 500 SPX, -0,75% y al Dow Jones Industrial Average DJIA, -0,86% a generar ganancias en lo que va de mes.

“El S&P 500 ha subido un 4% desde el 3 de junio, pero ~ 80% de ese movimiento se puede atribuir a las 5 acciones más grandes”, escribió Larry Adam, CIO de la unidad de gestión patrimonial de Raymond James, en un informe de investigación semanal.

Dicho esto, Adam dijo que no está demasiado preocupado por la escasa variedad de acciones ganadoras.

“La reducción de la amplitud es un signo de debilidad interna y a veces puede preceder a los períodos de retroceso. Somos conscientes de esto, pero no nos preocupamos demasiado dado el fuerte contexto técnico a mediano plazo junto con la proclividad del mercado a la

rotación del sector más tarde ”, escribió.

¿Ganancias máximas?

John Butters, de FactSet Research, dice que el 85% de las empresas del S&P 500 han informado de sorpresas positivas en las ganancias por acción para el segundo trimestre hasta el momento.

“Si el 85% es el porcentaje final, marcará el segundo porcentaje más alto de compañías del S&P 500 que reportan sorpresas de EPS positivas desde que FactSet comenzó a rastrear esta métrica en 2008”, escribió el viernes.

Dijo que la tasa de crecimiento de las ganancias combinadas, incluidos los resultados reales y las estimaciones, para el segundo trimestre de 2021 para el S&P 500 es del 69,3%, lo que marcaría el mayor crecimiento interanual de las ganancias informado por el índice desde el cuarto trimestre de 2009 (109,1%), si las cifras se sostienen.

Adam dice que los resultados trimestrales mejores de lo esperado de las empresas estadounidenses son “atribuibles a la sorprendente capacidad de recuperación de la economía estadounidense; sin embargo, a medida que la reapertura se realice por completo, gran parte de la incertidumbre que nubla las estimaciones de los analistas disminuirá y también lo hará la magnitud de las ganancias “.

Raymond James buscará más orientación de los directores ejecutivos y directores financieros sobre cómo se están desarrollando las cosas para el próximo período de tres meses y el año completo.